I. Nguyên tắc kê khai bổ sung thuế GTGT

- Hồ sơ khai thuế bổ sung được nộp cho cơ quan thuế vào bất cứ ngày làm việc nào, không phụ thuộc vào thời hạn nộp hồ sơ khai thuế của lần tiếp theo, nhưng phải trước khi cơ quan thuế thanh, kiểm tra thuế.

1. Nguyên tắc chung: SAI ĐÂU SỬA ĐẤY

(Sai chỉ tiêu nào của tờ khai kỳ nào vào tờ khai bổ sung kỳ đó sửa lại cho đúng)

2. Các sai sót cần kê khai bổ sung thuế GTGT

Các sai sót ví dụ như:

Chú ý: Kể từ ngày 1/1/2014 theo khoản 8 điều 14 Thông tư 219/2013/TT-BTC thì:

II. Các trường hợp kê khai bổ sung cụ thể

1. Nếu phát hiện kê khai sai trong thời hạn nộp tờ khai

Xử lý chỉ tiêu 40 (Thuế GTGT còn phải nộp trong kỳ), 43 (Thuế GTGT còn được khấu trừ chuyển kỳ sau)

- Hồ sơ khai thuế bổ sung được nộp cho cơ quan thuế vào bất cứ ngày làm việc nào, không phụ thuộc vào thời hạn nộp hồ sơ khai thuế của lần tiếp theo, nhưng phải trước khi cơ quan thuế thanh, kiểm tra thuế.

1. Nguyên tắc chung: SAI ĐÂU SỬA ĐẤY

(Sai chỉ tiêu nào của tờ khai kỳ nào vào tờ khai bổ sung kỳ đó sửa lại cho đúng)

2. Các sai sót cần kê khai bổ sung thuế GTGT

Các sai sót ví dụ như:

- Kê khai thừa hoặc thiếu hoá đơn đầu ra, đầu vào, quên không kê khai hoá đơn (bỏ sót hoá đơn không kê khai)

- Kê khai số tiền, sai thuế thuế suất, sai tiền thuế....

- Kê khai số tiền, sai thuế thuế suất, sai tiền thuế....

Chú ý: Kể từ ngày 1/1/2014 theo khoản 8 điều 14 Thông tư 219/2013/TT-BTC thì:

- Hoá đơn đầu vào được kê khai, khấu trừ bổ sung vào thời điểm nào cũng được, trước khi cơ quan thuế có quyết định kiểm tra.

VD: Quý 1/2019 các bạn phát hiện có 1 hoá đơn đầu vào ngày 28/4/2018 chưa kê khai vào quý 2/2018, Thì có thể kê khai vào Quý hiện tại phát hiện (Kê khai vào quý 1/2019) => Không cần lập tờ khai bổ sung nếu sót hòa đơn đầu vào

- Hoá đơn đầu ra: Thì phải kê khai vào kỳ xuất hoá đơnVD: Quý 1/2019 phát hiện có 1 hoá đơn đầu ra ngày 28/4/2018 chưa kê khai vào quý 2/2018, thì phải kê khai điều chỉnh bổ sung lại Quý xuất hoá đơn (Kê khai điều chỉnh bổ sung quý 2/2018).

II. Các trường hợp kê khai bổ sung cụ thể

1. Nếu phát hiện kê khai sai trong thời hạn nộp tờ khai

VD: Đơn vị nộp tờ khai thuế GTGT quý 4/2018 vào ngày 15/01/2019, nhưng đến ngày 25/01/2019 phát hiện kê khai sai số tiền

Hướng dẫn: Vào Phân hệ Thuế, lập lại tờ khai lần đầu của Quý 4/2018 theo số liệu đúng, sau đó xuất lại tờ khai đúng và nộp lại cho cơ quan Thuế.

(Vì hạn nộp Tờ khai Quý 4/2018 chậm nhất là ngày 30/1/2019 nên cơ quan thuế sẽ chấp nhận tờ khai cuối cùng trong thời hạn nộp tờ khai chính thức)

2. Nếu phát hiện kê khai sai khi đã hết hạn nộp tờ khai:Hướng dẫn: Vào Phân hệ Thuế, lập lại tờ khai lần đầu của Quý 4/2018 theo số liệu đúng, sau đó xuất lại tờ khai đúng và nộp lại cho cơ quan Thuế.

(Vì hạn nộp Tờ khai Quý 4/2018 chậm nhất là ngày 30/1/2019 nên cơ quan thuế sẽ chấp nhận tờ khai cuối cùng trong thời hạn nộp tờ khai chính thức)

VD: Đơn vị nộp tờ khai thuế GTGT quý 1/2018 vào ngày 28/4/2018 nhưng đến ngày 4/5/2018 thì phát hiện kê khai sai. (Đã hết hạn nộp tờ khai, vì hạn chậm nhất là ngày 30/04/2018).

Hướng dẫn:

Hướng dẫn:

- Bước 1: Vào Phân hệ Thuế, thêm tờ khai Quý 1/2018, tích chọn Tờ khai bổ sung

- Bước 2: Thực hiện kê khai bổ sung điều chỉnh như sau:

- 1. Trường hợp kỳ trước quên không nhập số thuế GTGT còn được khấu trừ chuyển sang thì sửa tại Chỉ tiêu [22]

VD: Tờ khai chính thức quý 4/2017 có Chỉ tiêu 43 (Số thuế GTGT còn được khấu trừ chuyển kỳ sau) là 2.000.000.

Nhưng vì tạo dữ liệu kế toán mới nên khi lập tờ khai Quý 1/2018 đơn vị quên không khai báo số dư TK 133, và không nhập số tiền 2.000.000 vào chỉ tiêu 22 (Thuế GTGT còn được khấu trừ kỳ trước chuyển sang) nên tờ khai Quý 1/2018 bị sai

Hướng dẫn: Lập tờ khai bổ sung Quý 1/2018 (như hướng dẫn ở Bước 1), khai báo vào chỉ tiêu 22: 2.000.000. Sau đó ấn Tổng hợp KHBS. Sau đó xử lý số liệu như Bước 3 bên dưới

Nhưng vì tạo dữ liệu kế toán mới nên khi lập tờ khai Quý 1/2018 đơn vị quên không khai báo số dư TK 133, và không nhập số tiền 2.000.000 vào chỉ tiêu 22 (Thuế GTGT còn được khấu trừ kỳ trước chuyển sang) nên tờ khai Quý 1/2018 bị sai

Hướng dẫn: Lập tờ khai bổ sung Quý 1/2018 (như hướng dẫn ở Bước 1), khai báo vào chỉ tiêu 22: 2.000.000. Sau đó ấn Tổng hợp KHBS. Sau đó xử lý số liệu như Bước 3 bên dưới

- 2. Trường hợp kê khai sai hóa đơn đầu vào

Kê khai điều chỉnh tăng(giảm) trực tiếp trên 3 chỉ tiêu: Chỉ tiêu 23,24 (Giá trị và thuế GTGT của hàng hóa, dịch vụ mua vào), Chỉ tiêu 25 (Tổng số thuế GTGT được khấu trừ kỳ này)

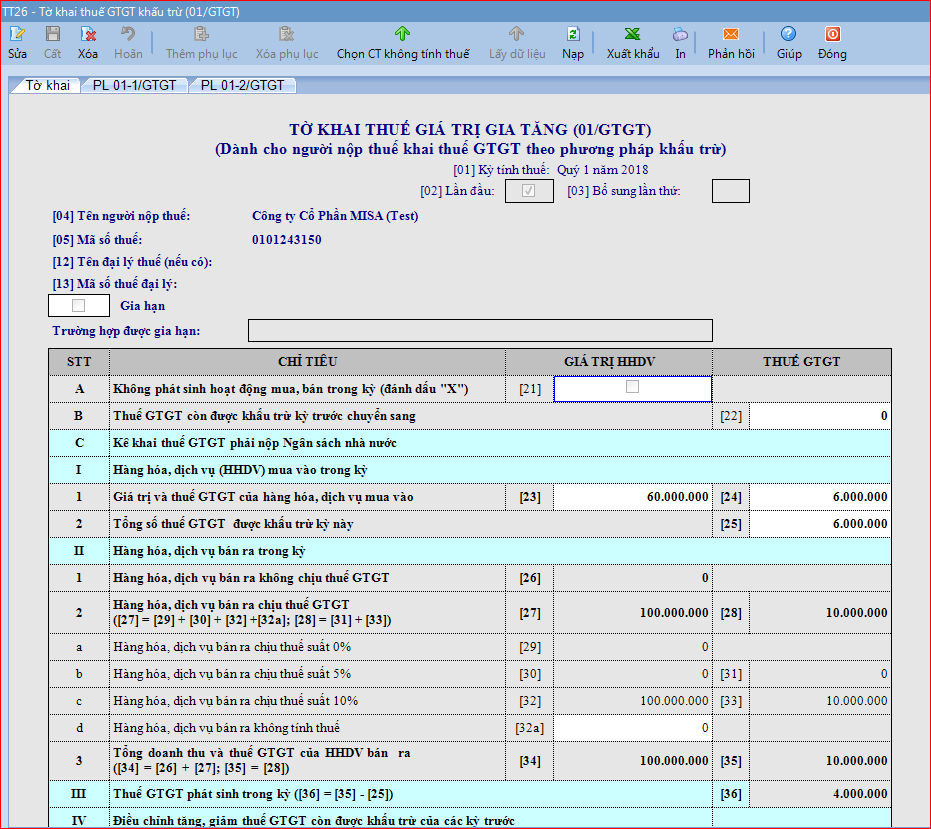

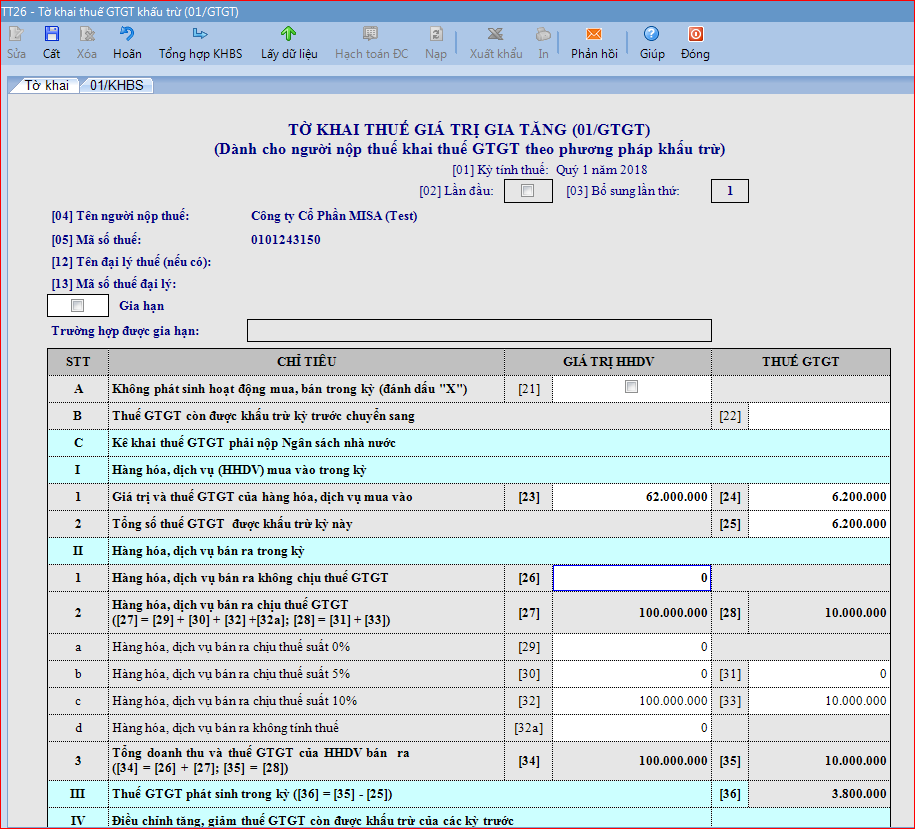

VD:Quý 1 đơn vị kê khai Tờ khai với các số liệu như sau:

[23] = 60.000.000

[24] = 6.000.000

[25] = 6.000.000

VD:Quý 1 đơn vị kê khai Tờ khai với các số liệu như sau:

[23] = 60.000.000

[24] = 6.000.000

[25] = 6.000.000

Đến ngày 04/05/2018 phát hiện kê khai sai số tiền trên hóa đơn đầu vào, cụ thể là thiếu số tiền 2.000.000, tiền thuế 200.000

Hướng dẫn:Mở Tờ khai bổ sung Quý 1/2018 (như hướng dẫn trên Bước 1) -> Sửa lại Chỉ tiêu 23, 24, 25 (Vì là kê khai thiếu nên bây giờ phải cộng thêm vào). Vi vậy điều chỉnh tăng ở 3 chỉ tiêu như sau:

[23] = 60.000.000 + 2.000.000 = 62.000.000

[24] = 6.000.000 + 200.000 = 6.200.000

[25] = 6.000.000 + 200.000 = 6.200.000 (Nếu là công ty Kinh doanh mặt hàng chịu thuế và không chịu thuế nên 24 và 25 có thể sẽ khác nhau vì phải phân bổ số thuế GTGT dùng chung. Nếu là công ty chỉ kinh doanh mặt hàng chịu thuế thì 24 và 25 sẽ bằng nhau)

Sau đó ấn Tổng hợp KHBS và xử lý số liệu như bước 3.

Hướng dẫn:Mở Tờ khai bổ sung Quý 1/2018 (như hướng dẫn trên Bước 1) -> Sửa lại Chỉ tiêu 23, 24, 25 (Vì là kê khai thiếu nên bây giờ phải cộng thêm vào). Vi vậy điều chỉnh tăng ở 3 chỉ tiêu như sau:

[23] = 60.000.000 + 2.000.000 = 62.000.000

[24] = 6.000.000 + 200.000 = 6.200.000

[25] = 6.000.000 + 200.000 = 6.200.000 (Nếu là công ty Kinh doanh mặt hàng chịu thuế và không chịu thuế nên 24 và 25 có thể sẽ khác nhau vì phải phân bổ số thuế GTGT dùng chung. Nếu là công ty chỉ kinh doanh mặt hàng chịu thuế thì 24 và 25 sẽ bằng nhau)

Sau đó ấn Tổng hợp KHBS và xử lý số liệu như bước 3.

- 3. Nếu sai sót là hóa đơn đầu ra

Kê khai điều chỉnh tăng/ giảm trực tiếp trên các chỉ tiêu từ: Chỉ tiêu [26] đến [32a]. (Theo các mức thuế suất trên hoá đơn)

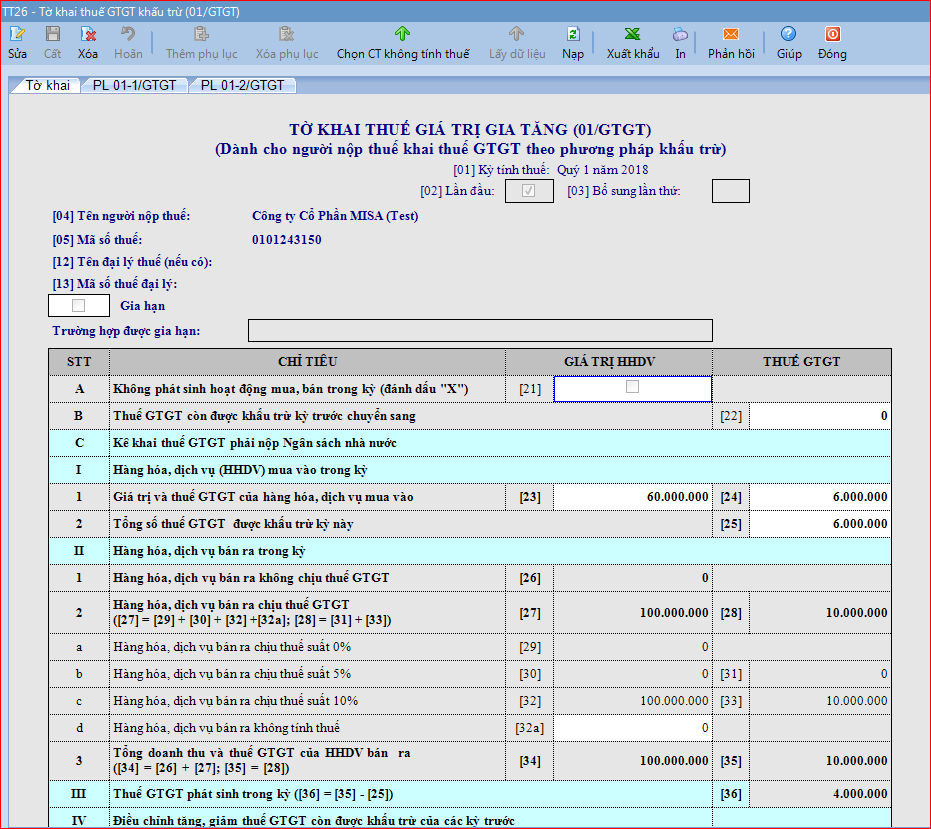

VD: Quý 1/2018 đơn vị kê khai trên Tờ khai số liệu như sau:

[32] = 100.000.000

[33] = 10.000.000

VD: Quý 1/2018 đơn vị kê khai trên Tờ khai số liệu như sau:

[32] = 100.000.000

[33] = 10.000.000

Nhưng đến 04/05 thì phát hiện kê khai một hóa đơn đầu ra, cụ thể kê khai thừa 2.000.000, thuế GTGT là 10%: 200.000

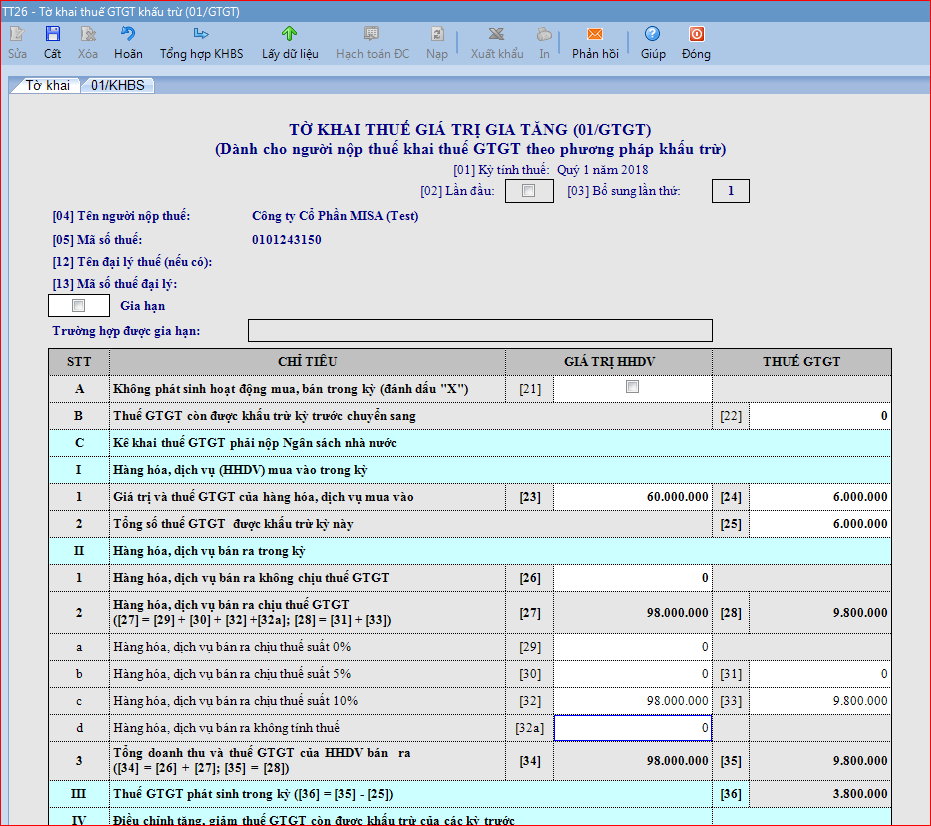

Hướng dẫn: Mở Tờ khai bổ sung Quý 1/2018 (như hướng dẫn trên Bước 1).Vì thuế suất là 10% nên sửa chỉ tiêu 32, 33. Vì kê khai thừa nên phải điều chỉnh giảm chỉ tiêu 32,33 xuống. Chi tiết chi sau:

[32] = 100.000.000 - 2.000.000 = 98.000.000

[33] = 10.000.000 - 200.000 = 9.800.000

Sau đó kích chọn Tổng hợp KHBS và xử lý số liệu như bước 3 bên dưới

Hướng dẫn: Mở Tờ khai bổ sung Quý 1/2018 (như hướng dẫn trên Bước 1).Vì thuế suất là 10% nên sửa chỉ tiêu 32, 33. Vì kê khai thừa nên phải điều chỉnh giảm chỉ tiêu 32,33 xuống. Chi tiết chi sau:

[32] = 100.000.000 - 2.000.000 = 98.000.000

[33] = 10.000.000 - 200.000 = 9.800.000

Sau đó kích chọn Tổng hợp KHBS và xử lý số liệu như bước 3 bên dưới

- Bước 3: Sau khi đã tích chọn Tổng hợp KHBS sẽ ra Bản giải trình kê khai bổ sung, điều chỉnh để xử lý kết quả sau khi bổ sung, điều chỉnh

Xử lý chỉ tiêu 40 (Thuế GTGT còn phải nộp trong kỳ), 43 (Thuế GTGT còn được khấu trừ chuyển kỳ sau)

- 1. Nếu chỉ tiêu [40] cột Chênh lệch giữa số điều chỉnh với số đã kê khai lớn hơn 0 (Không có ngoặc đơn tức là Tăng số tiền thuế phải nộp)

Sau khi điều chỉnh đơn vị phải nộp thêm tiền thuế GTGT và tiền phạt nộp chậm tiền thuế cho phần nộp thiếu do kê khai sai (Phần mềm đã tự tính số ngày nộp chậm nộp và số tiền phạt ở dưới phần B trên bản giải trình).

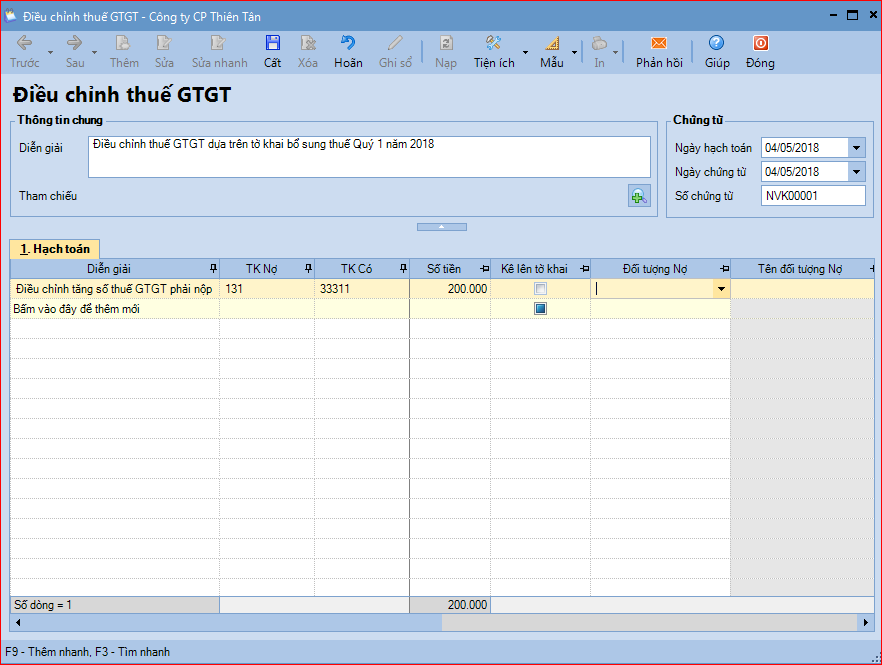

Sau đó nhấn Cất. Nhấn Hạch toán DC trên thanh công cụ để sinh chứng từ hach toán điều chình thuế GTGT:

Nợ TK liên quan/ Có TK 33311 (VD Nợ TK 131/ Có TK 33311). Sau đó nhấn Cất.

Lưu ý: Trường hợp đã hạch toán số tiền thuế trên phần mềm đúng với hóa đơn nhưng kê khai sai thì khi lập tờ khai bổ sung không cần phải hạch toán điều chỉnh.

Sau đó nhấn Cất. Nhấn Hạch toán DC trên thanh công cụ để sinh chứng từ hach toán điều chình thuế GTGT:

Nợ TK liên quan/ Có TK 33311 (VD Nợ TK 131/ Có TK 33311). Sau đó nhấn Cất.

Lưu ý: Trường hợp đã hạch toán số tiền thuế trên phần mềm đúng với hóa đơn nhưng kê khai sai thì khi lập tờ khai bổ sung không cần phải hạch toán điều chỉnh.

- 2. Nếu chỉ tiêu [40] cột Chênh lệch giữa số điều chỉnh với số đã kê khai nhỏ hơn 0 (Nằm trong ngoặc đơn tức là Giảm số tiền thuế phải nộp)

Nếu đơn vị đã nộp thuế GTGT theo tờ khai lần đầu có nghĩa là đơn vị đã nộp thừa thuế GTGT. Đơn vị được bù trừ với số tiền thuế phải nộp của các kỳ tiếp theo.

Sau đó Nhấn Cất. Nhấn Hạch toán DC trên thanh công cụ. Phần mềm sinh chứng từ hạch toán Điều chỉnh thuế GTGT Nợ TK 33311/ Có TK liên quan (VD: Nợ TK 33311/ Có TK 131).Nhấn Cất

Lưu ý: Trường hợp đã hạch toán số tiền thuế trên phần mềm đúng với hóa đơn nhưng kê khai sai thì khi lập tờ khai bổ sung không cần phải hạch toán điều chỉnh.

Sau đó Nhấn Cất. Nhấn Hạch toán DC trên thanh công cụ. Phần mềm sinh chứng từ hạch toán Điều chỉnh thuế GTGT Nợ TK 33311/ Có TK liên quan (VD: Nợ TK 33311/ Có TK 131).Nhấn Cất

Lưu ý: Trường hợp đã hạch toán số tiền thuế trên phần mềm đúng với hóa đơn nhưng kê khai sai thì khi lập tờ khai bổ sung không cần phải hạch toán điều chỉnh.

- 3. Nếu chỉ tiêu [43] cột Chênh lệch giữa số điều chỉnh với số đã kê khai lớn hơn 0 (Không có ngoặc đơn tức là Tăng số thuế GTGT được khấu trừ)

Khi đó số tiên thuế chênh lệch sẽ đưa vào chỉ tiêu [38] của kỳ hiện tại

VD: Đơn vị Quý 1/2018 trên tờ khai chính thức có số Thuế GTGT còn được khấu trừ chuyển kỳ sau là 1.000.000

Ngày 04/05 đơn vị phát hiện đã kê khai sai một hóa đơn đầu vào làm cho tờ khai chinh thức kê khai thiếu tiền hàng mua vào 2.000.000, thuế GTGT đầu vào thiếu 200.000

Hướng dẫn: Vào Phân hệ Thuế lập tờ khai bổ sung Quý 1/2018. Sửa trực tiếp trên các chỉ tiêu [23],[24],[25] cộng thêm số tiền kê khai thiếu vào.

Sau đó nhấn Tổng hợp KHBS sẽ ra Bản giải trình khai bổ sung, điều chỉnh thì thấy chỉ tiêu [43] cột Chênh lệch giữa số điều chỉnh và số đã kê khai lên 200.000

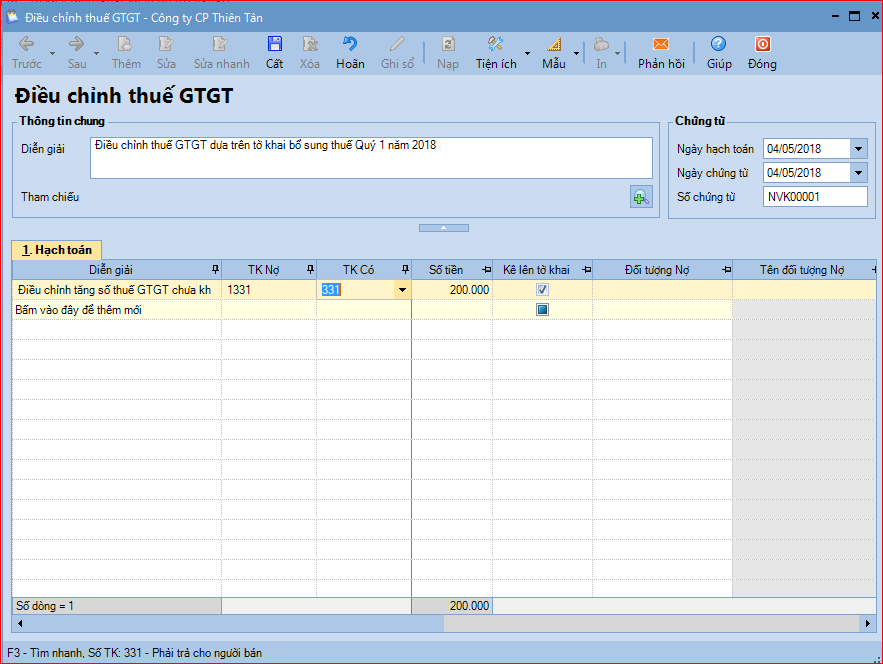

Thực hiện Cất tờ khai bổ sung, nhấn Hạch toán DC để sinh chứng từ hạch toán điều chỉnh thuế GTGT Nợ TK 133/ Có TK liên quan (VD Nợ TK 133/ Có TK 331). Tích vào ô Kê lên tờ khai. Nhất Cất

Ngày 04/05 đơn vị phát hiện đã kê khai sai một hóa đơn đầu vào làm cho tờ khai chinh thức kê khai thiếu tiền hàng mua vào 2.000.000, thuế GTGT đầu vào thiếu 200.000

Hướng dẫn: Vào Phân hệ Thuế lập tờ khai bổ sung Quý 1/2018. Sửa trực tiếp trên các chỉ tiêu [23],[24],[25] cộng thêm số tiền kê khai thiếu vào.

Sau đó nhấn Tổng hợp KHBS sẽ ra Bản giải trình khai bổ sung, điều chỉnh thì thấy chỉ tiêu [43] cột Chênh lệch giữa số điều chỉnh và số đã kê khai lên 200.000

Thực hiện Cất tờ khai bổ sung, nhấn Hạch toán DC để sinh chứng từ hạch toán điều chỉnh thuế GTGT Nợ TK 133/ Có TK liên quan (VD Nợ TK 133/ Có TK 331). Tích vào ô Kê lên tờ khai. Nhất Cất

Khi đó số tiền điều chỉnh sẽ lên chỉ tiêu 38 của Quý 2/2018

Lưu ý: Trường hợp đã hạch toán số tiền thuế trên phần mềm đúng với hóa đơn nhưng kê khai sai thì khi lập tờ khai bổ sung không cần phải hạch toán điều chỉnh.

Lưu ý: Trường hợp đã hạch toán số tiền thuế trên phần mềm đúng với hóa đơn nhưng kê khai sai thì khi lập tờ khai bổ sung không cần phải hạch toán điều chỉnh.

Đính kèm

-

28.6 KB Lượt xem: 330

Sửa lần cuối bởi điều hành viên:

Học thêm kiến thức tại: AMIS Blog | MISA Academy